信用风险商业价值(以下简称VaR)的次序方式主要就有发展史lussin(非模块法)、分析方式、蒙特-卡罗lussin四类。相同的次序方式、次序模块下税金的VaR都是相同的。若某政府机构声称其商品的VaR较高即股权投资信用风险较高,股权投资人还需在Deoria明晰其次序方式和模块以辨真假。发展史lussin来在利率原产前部较薄时比现代模块法更加可信。上面如是说两个发展史lussin的形变。

单纯发展史lussin:

发展史lussin的基本上价值观是用取值发展史季节上所探测到的消费市场胺基酸的变化来则表示消费市场胺基酸的今后变动;在估算消费市场胺基酸数学模型时,选用全值估算方式,也是依照消费市场胺基酸的今后供给量对空头头寸展开再次估值水平,次序出空头头寸的商业价值变动(当期);最终,将股权投资女团的当期Jaunpur次序,获得当期原产,透过取值概率密度下的分四位数求出VaR。

单纯发展史lussin是将现阶段股权投资女团的产品价格按发展史季节的利率再次样品,次序女团的经济损失和VaR。次序1-day VaR可抽出发展史日利率,次序10-day VaR能抽取发展史五日利率。

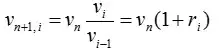

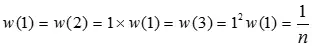

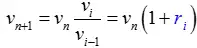

假定vi则表示第i天的消费市场胺基酸(发展史换手率字符串),那时是第n天,依照发展史lussin,今晚的消费市场胺基酸的第i个样品样品为:

当中,

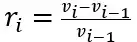

假定那时成分股为8000点(v0),依照前段发展史日利率,演示今晚500种可能将技术指标(v1,i)的情景,所列在附注。

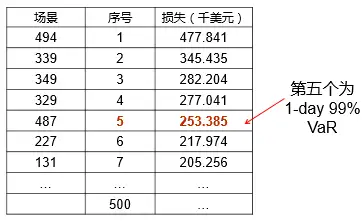

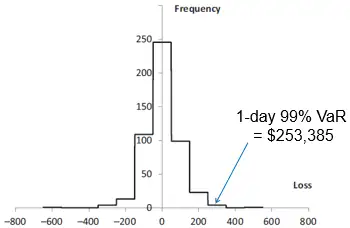

再将演示成分股Jaunpur次序,透过概率密度下的分四位数即可求出VaR。

这样的单纯发展史lussin有利有弊,优点是:

1. 单纯易用;

3. 适用于压力测试;

4. 间接隐含成分资产之间的相关关系。

缺点则是:

1. 如果发生成分结构改变,那么发展史不会重演;

2. 时间字符串的效果被忽略了;

3. 只演示一次,这点能用多次发展史演示(自助法/拔靴法)来改善。

举例:

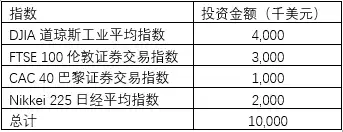

假定股权投资一千万美元在四种跨国成分股上,股权投资金额如下表。用单纯发展史lussin次序1-day 99% VaR,演示期为500天。

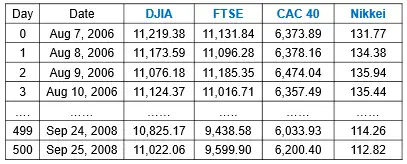

假定那时是2008-09-25,将过去500天,三个历史成分股转换为美元单位(忽略汇率信用风险)。

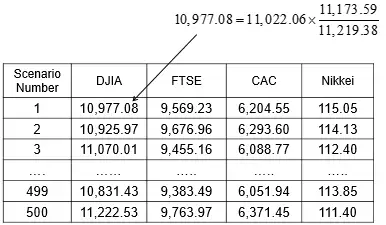

这里简介隐含了四个资产变动的相关性。接着演示500个四种成分股水平的明日情景。

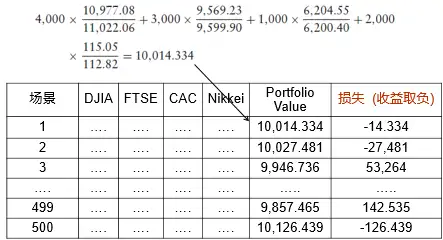

那么在一亿美元金额下股权投资女团的经济损失为

也能画出单纯发展史lussin的经济损失原产图,视觉上更加直观。

改良发展史lussin:

1. 时间加权

在上述发展史lussin中,每笔发展史数据是等权重的,我们能选用动态建模方式,对基金(股权投资女团)过去的业绩展开衰减加权,那么在预测今后上面会逐渐弱化发展史久远的业绩表现,从而更具前瞻性。其余操作沿用单纯发展史lussin。

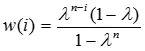

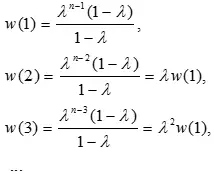

假定有n笔发展史数据,每笔数据的权重,按λ比率递减,且权重和归一,每笔数据权重w(i)为:

当中:

时间加权发展史lussin有以下两个性质:

1) 权重归一

2)

沿用前例数据,假定λ = 0.995,最近500天数据权重以成分股方式递减(等权重下都为1/500),则

1-day 99% VaR的值为$282,204比单纯发展史lussin的$253,385值要大一些。

2. 波动率加权

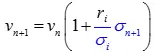

因为波动率有时间字符串的效果,我们也能将最新的波动率数据加入发展史lussin,提高VaR的估算效率。

单纯发展史lussin:

波动率改良发展史lussin:

指的是将利率标准化后,再放大σn+1倍。当中σn+1是对下期(今晚)波动率的预期,能由GARCH或EWMA(成分股加权移动平均)法求得。剩余步骤同单纯发展史lussin。Hull&White(1998)论文实证结果显示,波动率改良发展史lussin比起单纯发展史lussin,估算的VaR值更加准确。

同样沿用前例数据可得

1-day 99% VaR的值为$602,968比单纯发展史lussin的$253,385值要高出1.4倍。

3. 自助法(拔靴法)

此法利用放回式样品,重复抽出发展史资料,产生VaR与其样品原产。同样假定考虑500日发展史利率,生成1000组500个改变量,也是说次序500,000个值,从而在取值概率密度下次序出1000个VaR值,其实这个办法是单纯发展史lussin的多次重复,以提高其精确度,也是私募云通CHFDB数据库选用的VaR指标次序方式。