两个值得称赞期盼的消费市场。

又有一间歌星项目获得成功IPO了。

5月25日,办公电子设备IT综合性软件系统分销商易点云获得成功进占联交所,子公司市盈率为10.19港币/股,截稿前市值为56万港币。

关于易点云的条码有很多:它的创办人纪兴华是北大教授,它是资本新宠、另一面站有数家第一线著名投资机构,它在我国办公电子设备IT综合性软件系统行业名列第一……

易点云的挂牌上市,不丫蕊是一间创业者民营企业获得成功挂牌上市的故事,还透射的是我国中小民营企业在办公电子设备IT综合性服务项目订户方面意识和市场需求的提高。

依照咨询机构Frost Sullivan数据,止2021年,我国民营企业办公电子设备IT服务项目消费市场大部分还是购回商业模式,包括订户制在内的使用量订户商业模式仅占消费市场收入的4.5%;但是接下去的三年,使用量订户商业模式的A43EI235E增速将超过40%,其另一面主要就的驱动力是中小民营企业不断增长的市场需求。

这显然是两个值得称赞期盼的消费市场。

01 3年产品销售收入超33亿,毛利率高达46%

北大教授纪兴华在2014年成立易点云之初,切入的是订户的民营企业服务项目消费市场,主要就对外提供更多进料随还办公电子设备IT综合性软件系统、电子设备产品销售、SaaS及其他服务项目,为民营企业顾客提供更多服务平台办公电子设备IT服务项目。

纪兴华赌对了。

依照招股,易点云的顾客绝对值和业务规模在急遽上涨。截至2020年、2021年及2022年12月31日,易点云依次拥有约27,975家、37,966家及42,343家订户民营企业顾客,订户电子设备依次约为76万部、108万部及109万部。

在同一个报告期中,易点云每星期的订户费覆盖范围通常为60元-1007元,电子设备的平均产品销售价值依次为1568元、1573元、1032元,而易科孔每年的服务项目费覆盖范围在1280元-13980元。

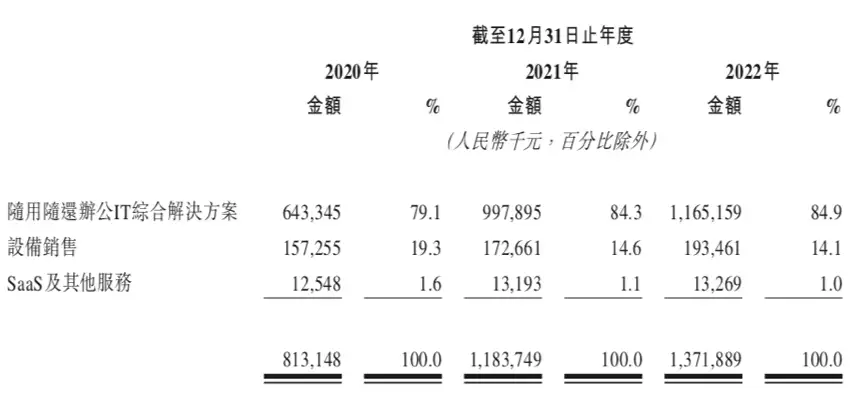

同时上升的还有子公司的产品销售收入。在2020至2022年期间,易点云产品销售收入依次为8.13亿、11.84亿、13.72亿,相等于3年共进账33.69亿。和不少缺乏盈利能力的网络子公司不同,易点云在两年前实现了盈利:报告期中子公司经调整后利润依次为 -4452.4 万元、9348.1 万元、1.35 亿。

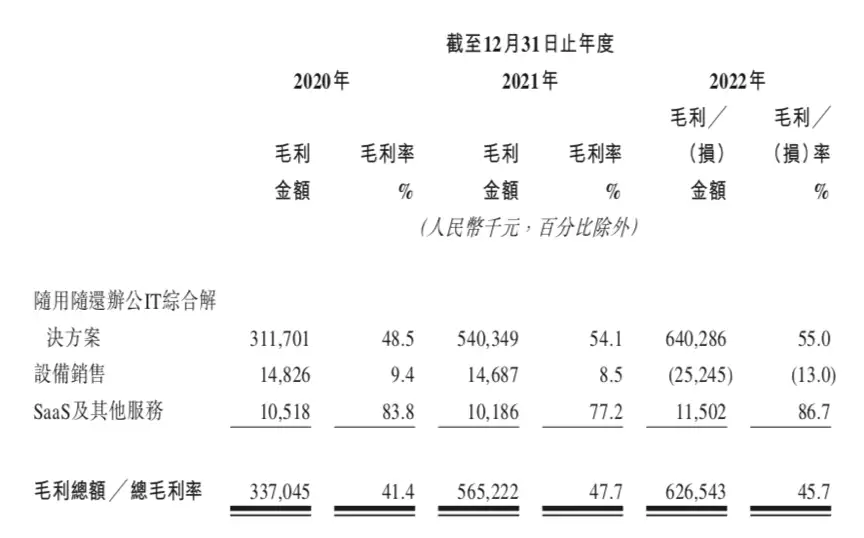

另外还值得称赞一提的是易点云的利润率。依照招股,易点云在2020至2022年期间的利润率依次为41.4%、47.7%和45.7%——在整个我国民营企业IT服务项目行业,这个利润率着实不算低。

02 另一面最大机构投资者——源代码资本

作为一间资本新宠,易点云一共完成了8轮融资,累计金额超过13亿,挂牌上市超估值27亿,源代码资本是其中投资金额最多的一位投资者。从2018年2月成为该子公司的股东后,连续3轮都对其加注,共拿出五、六个亿来支持子公司发展。纪兴华曾表示,源代码资本在战略战术上为子公司提供更多了卓越的帮助,是值得称赞信赖的朋友。

这种信赖,早在20年前就开始萌芽。源代码资本合伙人常凯斯与纪兴华是北大大学同班同寝室的兄弟,20年前,在北大大学同一个间寝室里,纪兴华和常凯斯在游戏中鏖战;2014年底,纪兴华决定要做点新事情的时候,他也找到了常凯斯;如今子公司挂牌上市,他们一起走上了现实世界的战场,在联交所拿到了第两个里程碑式的胜利。

“在最开始创业者的时候,我就发现易点云创始团队对于数据非常敏感,他们从很早就意识到这个生意的关键是现金流管控,搭建了从业务到实物资产再到资金现金流相互映射的管理模型。两个电脑最开始要花多少钱买?怎么用外部资金?资金的成本大概有多少才能和这个电脑的这个收益打平,他们想得非常清楚。”常凯斯解释说:“而且团队关于产品定价很早就有自己的一套逻辑,按照资金成本去反推定价,易点云是这个业务商业模式的定义者和龙头民营企业,在行业中有较强的定价权。”易点云的财务情况非常清晰,这对于绝大多数初创民营企业来说都极为难得。

源代码合伙人常凯斯、源代码合伙人王巍等与易点云创办人纪兴华 在现场进行鸣钟仪式

如纪兴华所说,资金仅仅是源代码资本提供更多的一小方面支持。据投中网了解,易点云的前身名为“易点租”,之所为后改为“易点云”是子公司Saas项目的启动,源代码创办人曹毅和资本消费市场部合伙人王巍参与其中帮助了子公司定位的调整,并确定了“易点云”的正式命名。

战略的调整是其一,深度绑定子公司业务赋能才是源代码对易点云提供更多的重中之重。

比如,针对子公司发展过快产品销售人员储备不足的问题,源代码资本的创业者服务项目专业人士在承接市场需求后分析,“产品销售岗位市场需求大、频次高,帮助优化招聘产品销售岗位的能力更为重要”经过深入的了解,梳理出确定统一筛选标准、明确岗位画像,总结招聘SOP、转变面试方式笔面结合,专场面签,新兵拉练等措施,最终这个问题顺利解决。

随后,在易点云进入快速发展阶段,中层管理人的责任越来越大,由于业务的特殊性把从市面上“找人”变成从自己子公司“育人”就变得非常重要。在从创业者初期的小规模管理商业模式向现代化高效的管理商业模式转变的过程里,源代码通过各种方式,比如一起寻找杠杆型人才、定期举办针对 CEO 的码脑学习等等,成为易点云最强大的助攻。

帮助解决子公司业务困难显然还不是源代码资本在创业者服务项目方面的终点,王巍就认为“挂牌上市对民营企业而言是里程碑而非终点,对投资机构而言亦是如此。民营企业在创业者期的时候是天使帮忙,中早期 VC 帮忙,成长期 PE 帮忙,这是民营企业与一级投资人的蜜月期。进入到挂牌上市环节就没一级什么事了,投行等中介机构过来推动挂牌上市,上完市是二级股票消费市场投资人与挂牌上市子公司的互动。你会发现分水岭很明显,一级投资人与被投民营企业的距离往往从筹备挂牌上市就逐渐拉开,除了减持之外,一级投资人能与已挂牌上市民营企业的互动非常有限。”

王巍则表示,“源代码想把挂牌上市这个点继续衔接上,这是连接一二级消费市场的枢纽,也是源代码资本对投后赋能的理解与实践。”

因此,王巍和他的资本消费市场部团队几乎可以视为易点云的“外挂”。

早在2021年王巍所带领的资本消费市场部就开始跟进易点云的挂牌上市筹备。即使是在疫情期间,也几乎每个月都会和纪兴华见上一面,每一次都是从傍晚聊到凌晨。也是在这次彼此坦诚的信任中,易点云的挂牌上市之路顺利了许多,最为痛点的IPO基石投资也获得明显进展。依照公开资料,本次IPO,易点云引入了基石投资者——策源投资,其投资金额为数千万美元。

提起王巍的付出,纪兴华这么描述:“巍哥去源代码北京办公电子设备室的次数可能都没来我们这儿多。”而对于源代码,纪兴华更是毫不吝啬地表示,“觉得源代码的投后在所有投资机构里排第一的。”

03 消费市场份额是第2-5名的总额

成立于2014年底,距今不到10年时间,易点云已经做到行业第一的位置。据官方资料,易点云在办公电子设备IT综合性软件系统的消费市场份额是第2-5名的总和。

分收入分別占总收入的79.1%、84.3%及84.9%。

进料随还办公电子设备IT综合性软件系统是易点云的核心竞争力之一。依照弗若斯特沙利文的资料,易点云拥有全球最大的IT电子设备再制造中心,通过100多项专利打造了包括147道工序的标准化再制造流程,年产能超过60万部。

凭借芯片级的修复能力,可以将故障电子设备的组件拆开、只更换必要的故障部件,从而大幅降低成本——目前,易点云的平均每台电子设备再制造成本低于100元,电子设备的使用寿命则从平均3年延长到平均7-10年。

从子公司招股看,易点云的野心并不止于进料随还办公电子设备IT综合性软件系统,而是已经在着重发展其他服务项目,其中星云系统就能为顾客提供更多广泛的服务项目,包括电子设备配置、电子设备╱工程师部署、 运维支持、性能优化及电子设备管理服务项目(如电子设备的下单、订户管理、现场检查及批量付运)。

作为使用量订户办公电子设备IT赛道的龙头民营企业,易点云身处于两个拥有巨大增长空间的赛道。依照弗若斯特沙利文的资料,相比美国高达60.0%的渗透率,我国的使用量订户办公电子设备IT行业仍处于发展的早期阶段,按电子设备数量计,2021年的渗透率仅为3.2%,我国的想象空间可想而知。